O Senado Federal aprovou o texto-base do PL n. 1.087/2025, responsável por alterar regras relativas ao Imposto de Renda.

Em linhas gerais, o texto promove uma intervenção direta na tributação das pessoas físicas: de um lado, (i) amplia a faixa de isenção para rendas baixas e médias, concedendo isenção do Imposto de Renda para rendimentos de até R$ 5.000,00 mensais e estabelecendo uma redução proporcional decrescente para rendimentos de até R$ 7.350,00; e, de outro, (ii) estabelece a tributação de dividendos pagos ao exterior e (iii) institui a chamada tributação mínima para altas rendas.

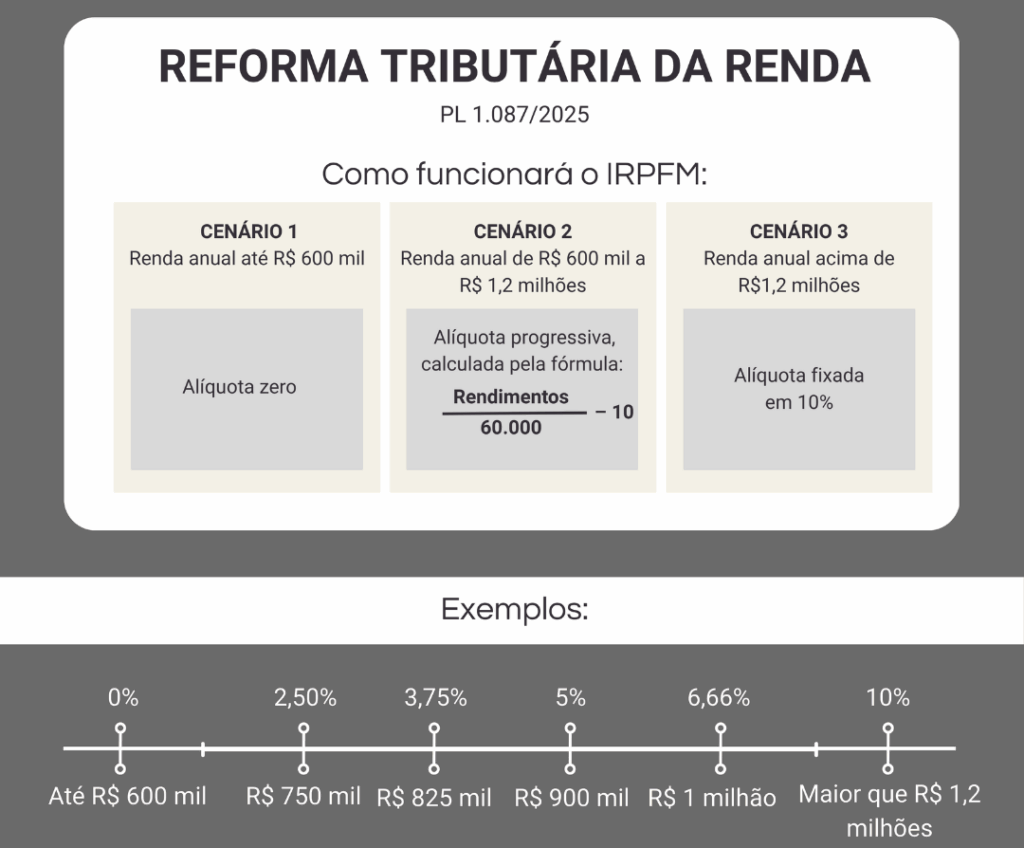

Este último, denominado Imposto de Renda das Pessoas Físicas Mínimo (IRPFM), incidirá sobre pessoas físicas com rendimentos anuais totais superiores a R$ 600.000,00. A base de cálculo do imposto sobre altas rendas é ampla, incluindo salários, aluguéis e, especialmente, lucros e dividendos recebidos. É admitida a dedução, entre outros, de ganhos de capital e rendimentos de ativos como CRIs, CRAs, LCIs e LCAs.

A alíquota a ser aplicada varia conforme a renda total, observando a seguinte metodologia:

Com o objetivo de mitigar o risco de que os lucros sejam tributados tanto na empresa (IRPJ/CSLL) quanto no sócio pessoa física (IRPFM), o texto introduz um mecanismo que funciona como um “teto” para a carga tributária combinada.

Para a maioria das empresas, esse teto é de 34%, correspondente à soma das alíquotas nominais do IRPJ e da CSLL. A lógica é a seguinte: o IRPFM devido pelo sócio será reduzido caso a empresa já tenha pago uma alíquota efetiva mínima. Assim, se a soma da alíquota efetiva da empresa com a alíquota do sócio (ex.: 10%) ultrapassar o teto de 34%, um “redutor” será acionado para ajustar o imposto do sócio até que a carga total se limite a esse percentual.

Um ponto relevante é a exclusão da base de cálculo do IRPFM dos lucros e dividendos relativos a resultados apurados até 2025, desde que a distribuição desses valores tenha sido aprovada até 31 de dezembro de 2025 pelo órgão societário competente e o pagamento, crédito, emprego ou entrega dos valores ocorra nos anos-calendário de 2026, 2027 ou 2028, conforme os termos do ato de aprovação.

Para viabilizar a sanção do projeto ainda em 2025, as alterações sugeridas ao PL n. 1.087/2025 pelos senadores foram deslocadas para um novo texto, o PL n. 5.473/2025, apresentado por Renan Calheiros e relatado por Eduardo Braga (MDB-AM). A proposta, que deve ser votada na próxima semana, aumenta as alíquotas da CSLL de instituições financeiras (com destaque para fintechs), eleva de 12% para 24% a participação do governo nas apostas de quota fixa (bets) e pode trazer tratamento diferenciado à tributação de profissionais liberais e de lucros remetidos ao exterior, restrita a beneficiários pessoas físicas residentes fora do país.

Assim, com a aprovação pelo Senado Federal, o texto segue para sanção presidencial e, caso convertido em lei ainda este ano, produzirá efeitos a partir de 1º de janeiro de 2026.

O escritório destaca, desde já, que a tributação dos dividendos pagos a profissionais liberais por sociedades uniprofissionais pode ser questionada judicialmente, pois contradiz princípios constitucionais e conceito de renda e receita.